Chystáte se připravit přiznání k dani z přidané hodnoty v účetním programu POHODA? Nevíte, jakou použijete agendu při zadávání dokladů nebo které datové pole vyplníte? Dnešní článek vám ukáže, jak na to.

Zadávání dokladů

Pro sestavení přiznání je potřeba správně zadat prvotní doklady. K zadávání dokladů, které mají vliv na přiznání k dani z přidané hodnoty (dále jen „DPH“), slouží agendy Vydané faktury, Přijaté faktury, Pokladna, Ostatní závazky, Ostatní pohledávky a Interní doklady.

V těchto agendách je nejdůležitější správně vyplnit Členění DPH. Členění DPH určuje, do kterého řádku přiznání, kontrolního a souhrnného hlášení se plnění na dokladu promítne.

U vystavených faktur má zásadní vliv správné vyplnění pole Datum zd. plnění. Podle data zdanitelného plnění se vydané faktury zařazují do období DPH a také kontrolního hlášení.

Tab.: Přehled nejčastěji používaných členění DPH u vydaných faktur

| Zkratka členění | Název | Poznámka | Řádek přiznání | Sekce v kontrolním hlášení | Kód souhrnného hlášení |

| UD | Tuzemské plnění | Uskutečněné tuzemské plnění. Sekci v kontrolním hlášení určí POHODA automaticky dle částky. | 1, 2 | A.4., A.5. | nevstupuje |

| UDA5 | Tuzemské plnění pod limit 10 000 Kč včetně DPH | Uskutečněná tuzemská plnění. Sekce kontrolního hlášení A.5., tj. do souhrnných. Používá se u dokladů nad 10 000 Kč u nepodnikajících FO*. U PO** (i nepodnikajících) a podnikajících FO musí být vždy DIČ. | 1, 2 | A.5. | nevstupuje |

| UDzahr | Místo plnění v zahraničí s nárokem na odpočet | Poskytnutí služby do třetí země (mimo EU) osobě povinné k dani. | 26 | nevstupuje | nevstupuje |

| USregEU | Poskytnutí služeb do jiného členského státu | Poskytnutí služby osobě registrované k dani v EU (má platné EU DIČ) s místem plnění podle § 9 odst. 1 ZDPH. | 21 | nevstupuje | 3 |

| UDdodEU | Dodání zboží do jiného státu EU | Dodání zboží do EU osobě registrované k dani (má platné EU DIČ) při splnění podmínek pro osvobození. | 20 | nevstupuje | 0 |

| UDpdp | Přenesení daňové povinnosti, dodavatel zboží nebo poskytovatel služeb | Uskutečněné plnění v režimu tuzemského přenesení daňové povinnosti. Je třeba vyplnit kód předmětu plnění. Pokud máme více plnění s různým kódem, členění se zkopíruje a vytvoří další. | 25 | A.1. | nevstupuje |

| UVzboží | Vývoz zboží | Osovobozený vývoz zboží do třetí země. Pro osvobození musíme mít vývozní JSD. | 22 | nevstupuje | nevstupuje |

| UZjiný | Zaslání zboží z jiného státu s plněním v tuzemsku | Zasílání zboží do EU neplátcům do limitu pro registraci v daném státě, tj. s českým DPH. | 1, 2 | A.4., A.5. | nevstupuje |

| UN | Nezahrnovat do přiznání DPH | Používá se u plnění, která do DPH vůbec nevstupují. | nevstupuje | nevstupuje | nevstupuje |

*FO = fyzická osoba

**PO = právnická osoba

Při zadávání dokladů na vstupu z přijatých plnění použijeme nejčastěji agendu Přijaté faktury. Pro správné promítnutí dokladů do přiznání DPH a kontrolního hlášení je důležité vyplnit správně pole dat:

Datum zápisu – nemá vliv na DPH ani účtování. Ve většině běžných případů proto doporučuji datum ponechat shodné s datem přijetí dokladu.

Datum odp./doruč. – jedná se o datum přijetí dokladu. Podle tohoto data se uplatní nárok na odpočet v příslušném měsíci. Dle § 73 odst. 1 a 2 zákona o DPH (dále jen „ZDPH“) může plátce uplatnit odpočet nejdříve v měsíci, ve kterém obdržel daňový doklad. Logicky nemůže být toto datum menší než datum vystavení dokladu – nelze mít doklad dříve, než byl vystaven.

Nárok na odpočet může plátce uplatnit nejvýše tři roky od prvního dne měsíce následujícího po měsíci, ve kterém mu vznikl nárok na odpočet (viz § 73 odst. 3). Chce-li plátce uplatnit nárok na odpočet v pozdějším zdaňovacím období, než je období, kdy doklad přijal, stačí pouze upravit datum uvedené v tomto poli.

Datum úč. případu – datum, kdy bude doklad zaúčtován do účetního deníku a také promítnut v dani z příjmů. Ve většině případů bude shodné s datem doručení.

Výjimku tvoří např. účtování na konci roku, kdy doklad patří věcně a časově ještě do starého roku, ale nárok na odpočet vznikl až v lednu následujícího roku. V tom případě bude doklad zapsán do starého roku, Datum zápisu a Datum úč. případu bude 31. 12. „starého“ roku a Datum odp./doruč. bude v lednu následujícího roku.

Datum splatnosti – opíšeme podle údajů na dokladu. Na DPH ani účetnictví nemá vliv. Dle tohoto data se doklad nabízí do Příkazu k úhradě.

Datum KH DPH – tento údaj se přenáší do sloupce DPPD (tj. datum povinnosti přiznat daň) v kontrolním hlášení. Je důležité zde uvést datum uskutečnění zdanitelného plnění, které je uvedeno na dokladu vystaveném dodavatelem.

Pokud je datum přijetí dokladu a datum uskutečnění zdanitelného plnění ve stejný den, není nutné datum KH DPH vyplňovat. Přebírá se datum uvedené v poli Datum odp./doruč.

U přijatých faktur vyplňujeme pouze členění DPH PN nebo PD nebo PDzjed. V případě, že máme fakturu v režimu přenesení daňové povinnosti (ať už tuzemské, nebo zahraniční) musíme provést samovyměření podle návodu v článku Samovyměření DPH v programu POHODA.

Tab.: Přehled členění u přijatých faktur

| Zkratka členění | Název | Poznámka | Řádek přiznání | Sekce v kontrolním hlášení | Kód souhrnného hlášení |

| PD | Tuzemské plnění | Přijaté tuzemské plnění od plátce s nárokem na odpočet. Sekci v kontrolním hlášení určí POHODA automaticky dle částky. | 40, 41 | B.2., B.3. | nevstupuje |

| PN | Nezahrnovat do přiznání DPH | Přijaté plnění od neplátce nebo bez nároku na odpočet nebo v režimu samovyměření. | nevstupuje | nevstupuje | nevstupuje |

| PDzjed | Tuzemské plnění – zjednodušený doklad | Přijaté tuzemské plnění od plátce s nárokem na odpočet. Sekce v kontrolním hlášení jde automaticky do B.3., tj. do souhrnných. | 40, 41 | B.3. | nevstupuje |

Sestavení přiznání k DPH

Pokud máme správně zadané všechny doklady, které ovlivňují DPH, a zadané členění DPH, můžeme přistoupit k sestavení přiznání k DPH.

K tomu slouží agenda Účetnictví/Daň z přidané hodnoty/Přiznání DPH. V agendě Přiznání DPH vidíme již vystavená přiznání k DPH a můžeme vystavit nové přiznání.

Přiznání se vystavuje měsíční nebo čtvrtletní v souladu s nastavením zdaňovacího období v agendě Globální nastavení (Nastavení/Globální nastavení) na kartě Daně/DPH.

Obr.: Nastavení zdaňovacího období

V agendě Globální nastavení/Daně si nastavíme příslušný finanční úřad, číslo účtu pro placení DPH a také údaje o zástupci právnické osoby, popř. zmocněném zástupci pro podávání daňových přiznání.

Obr.: Nastavení finančního úřadu

Nastavení finančního úřadu a zdaňovacího období stačí provést pouze jednou na začátku a případně při změně údajů. Pokud máme správně nastavené údaje o přiznání, můžeme vytvořit nové přiznání v agendě Účetnictví/Daň z přidané hodnoty/Přiznání DPH.

DPH vytvoříme zadáním nového záznamu běžným způsobem jako v jiných agendách. Otevře se nám průvodce sestavením přiznání. První volba se týká zdaňovacího období, za které přiznání sestavujeme, a údaje, zda se jedná o přiznání řádné, opravné nebo dodatečné.

Obr.: Sestavení přiznání volba období

Po potvrzení volby OK se nám vygeneruje záznam o přiznání. V nabídce tiskových sestav si můžeme zkontrolovat údaje uvedené v přiznání. Já osobně používám ke kontrole nejčastěji kontrolní sestavy Doklady se špatným členěním a Chyby v zaúčtování DPH.

Na tiskové sestavě Doklady nezahrnuté do přijatých zd. plnění a Doklady nezahrnuté do uskutečněných zd. plnění vidím soupis dokladů s členěním PN a UN, které nevstoupily do DPH. Můžeme si zde zkontrolovat, zda nám z DPH omylem nevypadl nějaký doklad, který v něm má být.

Záznamní povinnost podle zákona o DPH najdeme jako tiskovou sestavu Podklady k dani z přidané hodnoty. Já používám tu na šířku. V sestavě vidíme jednotlivé doklady seřazené podle členění DPH. Samotné přiznání k tisku najdeme v tiskové sestavě Přiznání k dani z přidané hodnoty.

Obdobným způsobem si vygenerujeme a přes tiskové sestavy zkontrolujeme i kontrolní hlášení (Účetnictví/Daň z přidané hodnoty/Kontrolní hlášení) a souhrnné hlášení (Účetnictví/Daň z přidané hodnoty/Souhrnné hlášení). Z agendy Kontrolního hlášení se můžeme prokliknout přímo do jednotlivých položek kontrolního hlášení a zkontrolovat si, zda nemáme nějakou chybu v kontrolním hlášení.

Uzavření a odeslání přiznání

Pokud je vše v pořádku a máme vytištěné, popř. uložené všechny potřebné podklady, můžeme uzavřít DPH. Uzavření DPH lze kdykoliv zase zrušit. Uzavření provedeme v agendě Přiznání k DPH přes volbu Záznam/Uzavřít. Uzavření DPH je důležité k tomu, abychom si v budoucnu omylem nezměnili doklad, který je již zahrnutý v DPH. Pokud by to však bylo třeba, lze stejným způsobem uzávěrku DPH kdykoliv otevřít.

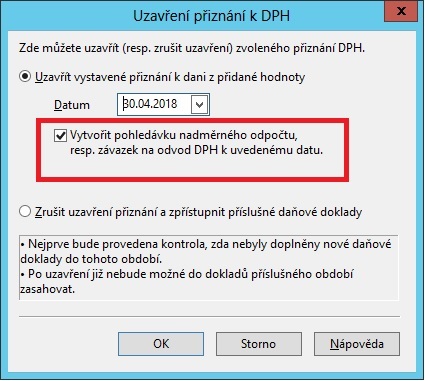

Zobrazí se nám dialogové okno, kde si nastavíme datum uzavření. Dále doporučuji zaškrtnout volbu Vytvořit pohledávku nadměrného odpočtu, resp. závazek na odvod DPH k uvedenému datu.

Obr.: Uzavření DPH

Odeslat přiznání datovou schránkou nebo pomocí elektronického podpisu na finanční úřad lze i bez uzavření DPH. Přesto doporučuji DPH uzavřít, aby nedocházelo ke změnám v již hotovém přiznání.

Pro odeslání přiznání (a obdobně též kontrolního hlášení a souhrnného hlášení) použijeme volbu Záznam/Odeslat přiznání k DPH, čímž se nám spustí průvodce elektronickým odesláním. Před prvním odesláním musíme vyplnit číslo finančního úřadu a územního pracoviště a číslo činnosti dle CZ-NACE. Při dalším odesílání si již POHODA nastavení pamatuje.

Obr.: Odeslání přiznání

Po potvrzení dalších obrazovek se dostaneme k volbě, zda chceme přiznání odeslat datovou schránkou nebo pomocí elektronického podpisu.

Pro odeslání datovou schránkou zaškrtneme volbu Odeslat do Datové schránky úřadu. Pro odeslání přes EPO pomocí elektronického podpisu zaškrtneme volbu Odeslat na Finanční správu.

Pokud chceme přiznání pouze uložit v XML formátu, ponecháme zaškrtnutou pouze první volbu Uložit XML do souboru pro ruční podání přes portál Finanční správy EPO. V dalším kroku se nám dále otevře dialogové okno pro odeslání datovou schránkou.

Obr.: Autorizace podání

Přístupy do datové schránky nastavujeme v agendě Nastavení/Uživatelské nastavení/Datová schránka. V témže nastavení pod volbou PDF elektronický podpis nastavujeme elektronický podpis.

Související článek:

Samovyměření DPH v programu POHODA

Článek byl připravený ve spolupráci s Účetnictvím bez starostí.

Autorka pořádá také praktické kurzy zaměřené na daně, účetnictví a podnikání.

Komentáře

Janule

12. 08. 2019, 16:56Dobrý den,

vystavila jsem DPH za 06/2019, vygeneroval jsem si Ostatní závazek – zaúčtování BEZ, Členění PN. Jaké zaúčtování má být v Bance? Když dám 343/221 (5Bv), při vystavení dalšího DPH 07/2019 se mi v kontrolní sestavě objeví chyba !!Ag!! u bankovních výpisů

jisa

22. 05. 2019, 10:15Dobrý den, chtěla jsem se zeptat, jaké je správné členění DPH u přijaté faktury od cestovní agentury s 0% DPH s poznámkou účtováno dle zvláštního režimu – §89. Děkuji.